一、市场格局:三梯队割据与区域势力图

中国倍速链生产线市场已形成“国际巨头-国内龙头-区域小厂”的三级生态。根据2025年行业数据,市场份额分布呈现金字塔结构:

- 顶层(35%份额):西门子、ABB等外企主导高端市场,依靠数字孪生集成技术拿下新能源车厂订单(如比亚迪车灯线单价超18万/米);

- 腰部(50%份额):常州光良、东莞远晟等国内龙头,以模块化定制能力卡位中端市场(工业级产线均价1.2-2.5万/米);

- 基座(15%份额):区域小微厂家(如深圳科海)靠非标低价策略争夺细分场景,基础线体低至1000元/米但毛利不足8%。

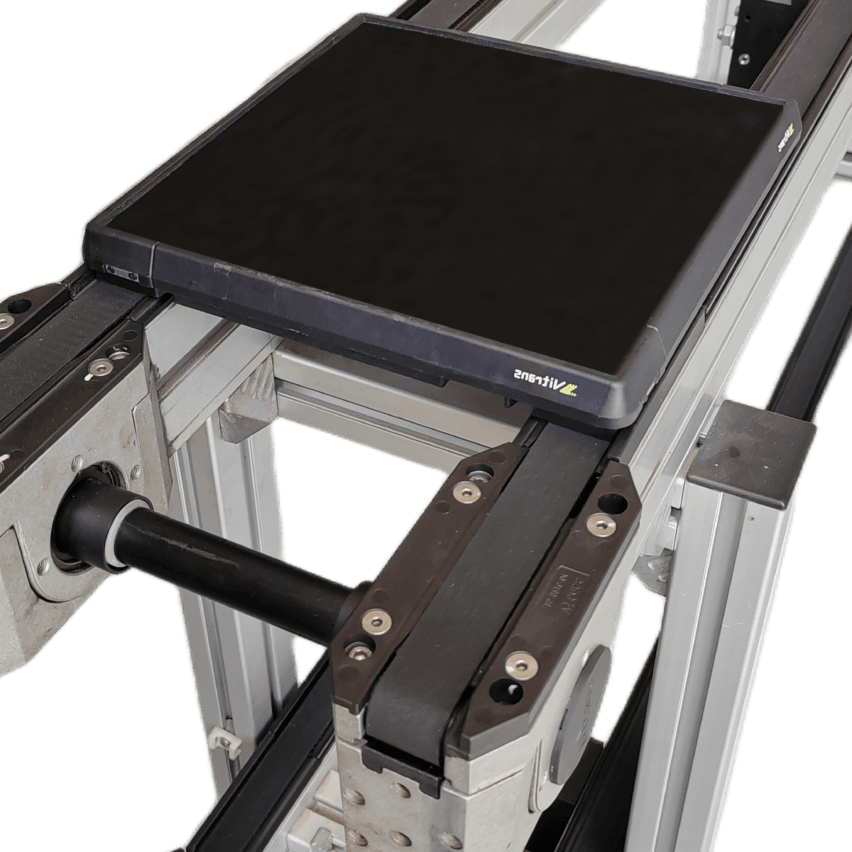

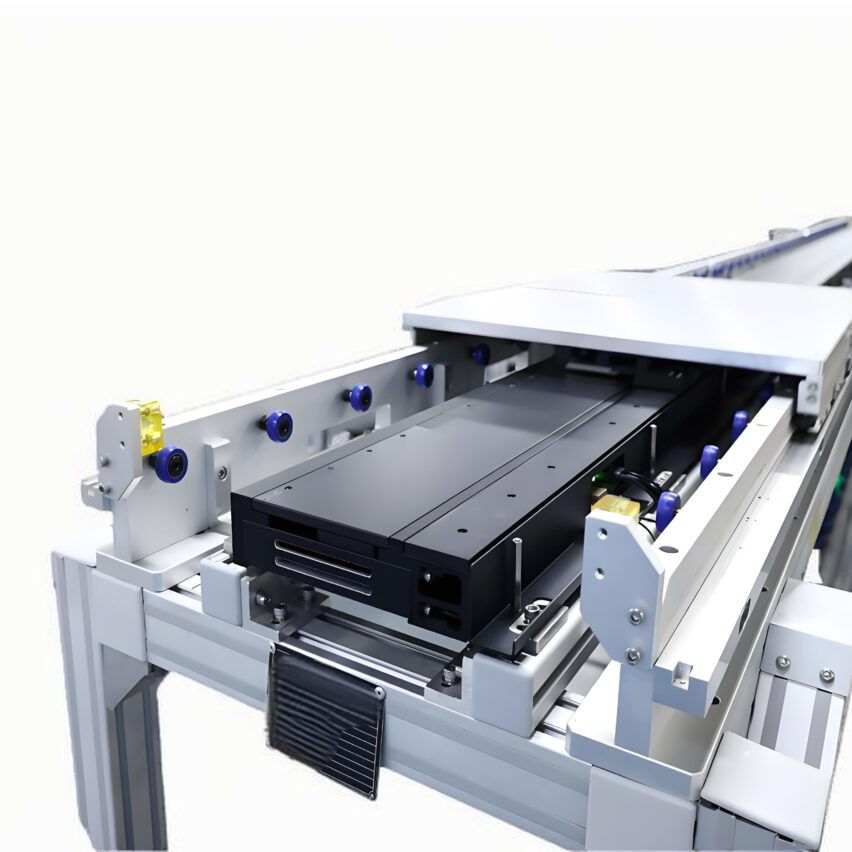

走访常州光良车间时,其双层层速链组装线正在发往长城汽车产线——工装板加宽设计承载重型仪表台,每个工位配备电子屏管理界面。这种“硬件强化+数据可视化”组合,正是国内龙头对抗西门子控制系统的差异化武器。

二、技术博弈:小厂突围的四大生死关

▍材料工艺的“隐形鸿沟”

- 寿命成本比:304不锈钢导轨寿命是碳钢3倍,但小厂因采购量小被迫用低标钢材,导致设备返修率高达12%(头部企业仅3%);

- 精度代价:激光切割(±0.1mm)比气割设备贵20%,但某包装企业实测高精度设备降低废品率2.3%,年省40万材料费——小厂却难承受初期投入。

▍智能升级的悖论

| 技术层级 | 头部企业布局 | 区域厂困境 |

|---|---|---|

| 基础传感 | 物联网模块成本占比15% | 加装后报价升30%丢失客户 |

| 预测性维护 | 年省停机损失36万(100米线) | 缺乏算法开发能力沦为硬件堆砌 |

| 数字孪生 | 虚拟调试缩短工期40% | 需采购西门子平台,利润被挤压20% |

▍定制化与标准化的钢丝绳

- 非标陷阱:深圳科海医疗无菌线定制价达标准线3倍,但25%设计费成沉没成本;

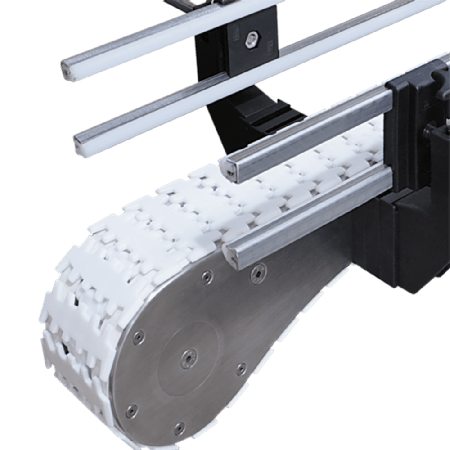

- 模块化破局:光良将35类滚筒压缩为8种标准模块,交付周期从45天→15天,仍保留接口20%微调空间。

▍认证壁垒的突围成本

欧盟CE动态载荷测试认证费4.5万/单,东莞某小厂海外报价被迫提高30%却仍不达标,最终退回东南亚市场。

三、价格体系:从明码标价到价值重构

1. 成本解析(200米工业级产线为例)

- 材料占比45%:不锈钢框架成本比碳钢高30%,但残值提升50%(报废多回收20%-30%);

- 智能溢价:伺服驱动系统单米加价2000元,但IE3电机年省电费1.8万(三年回本);

- 地域差价:华东厂因钢材集采优势,同样配置比西南厂低15%(约80元/米)。

2. 定价策略的江湖规则

- 头部企业:采用“硬件成本+数据服务费”模式(如为宁德时代提供运维系统,年收费50元/米);

- 小微厂家:被迫“拆零件报价”——将2000元/米产线拆解为电机800元+链条300元,掩盖技术短板。

3. 价格战背后的技术空心化

华东低端皮带线毛利跌破8%,某厂用再生胶替代天然胶导致寿命从3年→1.5年——“劣币驱逐良币”正加速行业洗牌。

四、转型生死局:2025年的三大胜负手

1. 技术卡位战

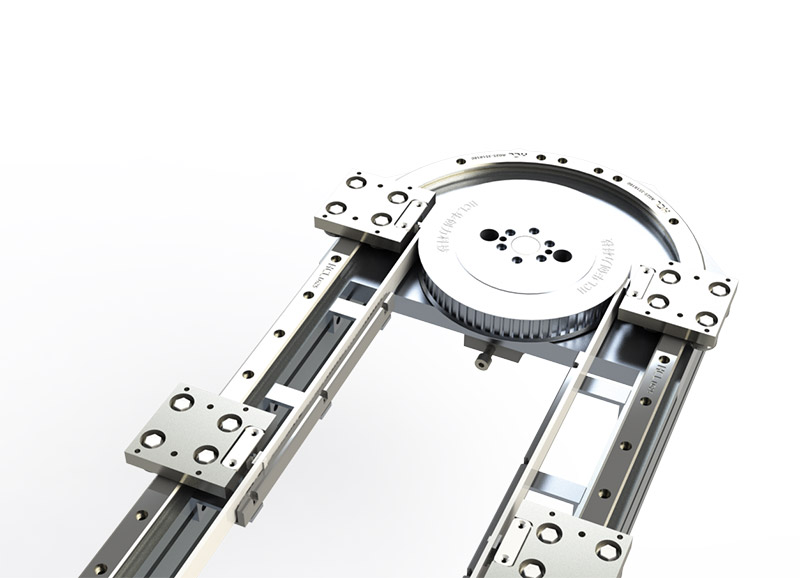

- 专利护城河:光良储备9项链板快拆专利,使汽车线重组时间从72小时→8小时;

- 算法突围:远晟智能研发动态平衡算法,将锂电池产线震动偏移控制于±0.5mm内(行业平均±2mm)。

2. 供应链韧性重构

- 轻资产协作:深圳科海核心研发仅2人,钣金加工外包本地供应链,人力成本降40%;

- 期货对冲:宝通科技用铝合金替代钢材,通过期货套保锁定价格,单米材料成本降18%。

3. 生态位选择艺术

- 医疗领域:放弃整线方案,专攻无菌链板(天能集团案例证明细分市场毛利可达35%);

- 汽车电子:聚焦抗电磁干扰模块(如VinFast车厂项目,防爆设计溢价45%)。

倍速链产业核心五问

Q1:小微企业如何抗衡西门子等巨头?

“蚂蚁战术”+区域深耕:

- 放弃整厂方案,专攻如医疗无菌链板、防爆锂电线等场景;

- 借地域优势:江浙沪皖企业24小时响应(外企平均72小时)。

Q2:为何工业级倍速链集中在1.2-2.5万/米区间?

成本与效能平衡点:

- 低于1.2万:材料缩水致寿命<5年(合规不锈钢+伺服驱动基线成本);

- 高于2.5万:需搭载智能运维系统(否则客户选择进口方案)。

Q3:哪些技术最可能改变行业格局?

模块化协议与数据链:

- 快拆接口专利(如CN114056816A)使产线重组时间缩短90%;

- 负载自调节系统降低运维成本60元/米/年(催生订阅制收费)。

Q4:区域小厂真的没有未来吗?

生存取决于生态位精度:

- 失败案例:拼低价致毛利率<8%,陷入债务诉讼(某厂5年涉8起纠纷);

- 成功路径:如深圳科海聚焦电商分拣线,用轻量化设计降本30%拿下快递订单。

独家数据洞见:2025年中国倍速链市场规模将突破400亿元,但残酷的“722定律”已然显现——70%企业困于低端价格战(毛利<10%),20%技术改良型玩家守住15%-20%毛利阵地,仅10%掌握核心专利或数据协议的企业(如光良快拆技术、远晟动态算法)能分食35%以上高毛利蛋糕。未来三年行业洗牌的关键指标,不再是产能或客户数,而是“每米产线数据生成量”——智能倍速链每分钟5000条运行数据的价值,将远超钢铁本身。