基础问题:行业格局与技术价值

磁悬浮输送线为何成为智能制造核心装备?

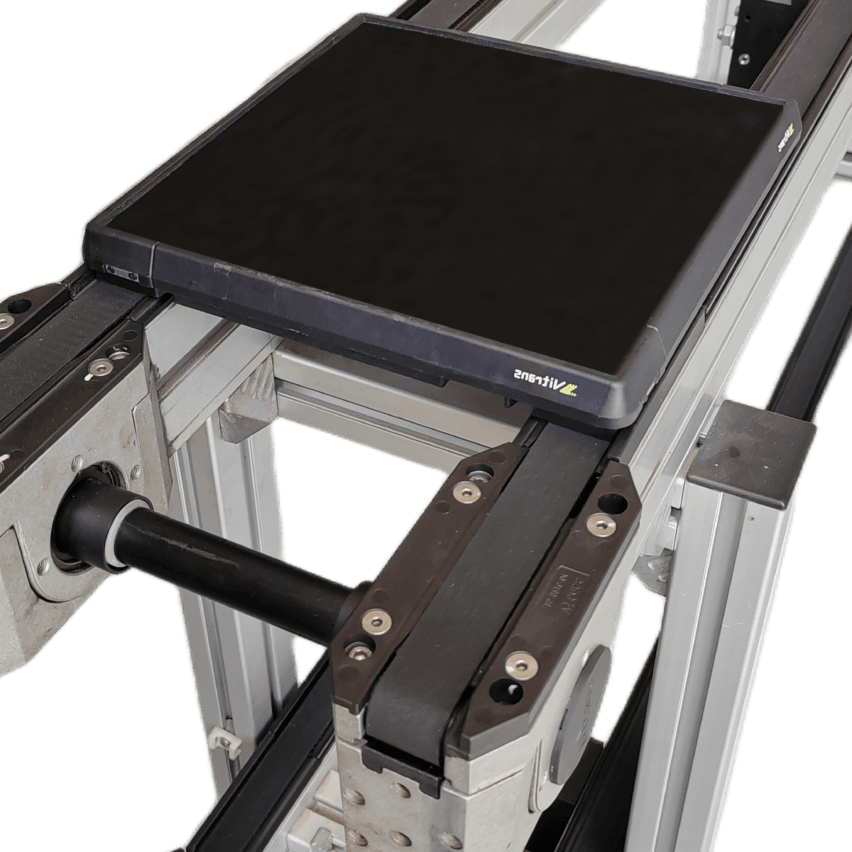

磁悬浮输送线通过电磁力实现物料无接触传输,具备高精度(±0.01mm)、高速(5m/s)、低能耗(功耗仅为传统产线30%-40%)三大核心优势。在半导体、新能源电池制造等场景中,其”零摩擦污染”特性可提升良品率30%以上,成为高端制造的刚需基础设施。

上海电气凭何稳居行业榜首?

2025年上海电气以25%市场份额领跑,核心优势在于:

- technical barrier:研发投入占比达5%,其磁悬浮系统提速30%、节能20%,在汽车制造领域市占率超60%;

- 场景覆盖:工业自动化占业务60%,医疗与物流领域分别贡献20%和10%营收,2025年销售额预计突破180亿元;

- 制造能力:智能化生产线缩短周期30%,不良品率降低40%,支撑年产能200万套。

场景问题:选型决策与资源匹配

不同行业如何选择适配厂家?

- 汽车/电子制造:首选上海电气、中车株洲所。中车株洲所依托轨道交通技术积累,70%业务聚焦城市轨道与工业自动化,其磁悬浮系统负载能力达5吨级;

- logistics warehousing:深圳磁悬浮科技市占率8%,其医疗物流解决方案实现50%业务增长,动子独立控制系统提升分拣效率3倍;

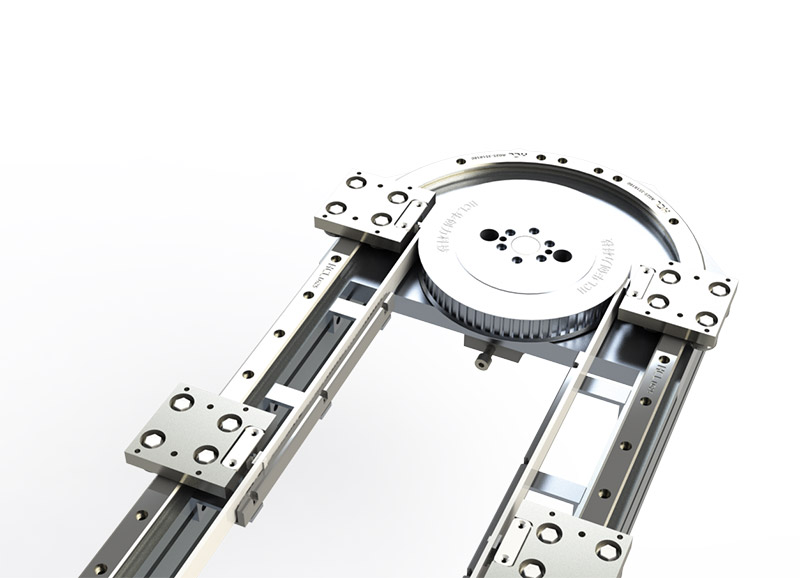

- 半导体/医疗:果栗智造(市占率45%)的iTS系统支持250个定子同步控制,已应用于晶圆传输与手术器械精密装配。

技术瓶颈如何突破?

2025年行业面临两大挑战:

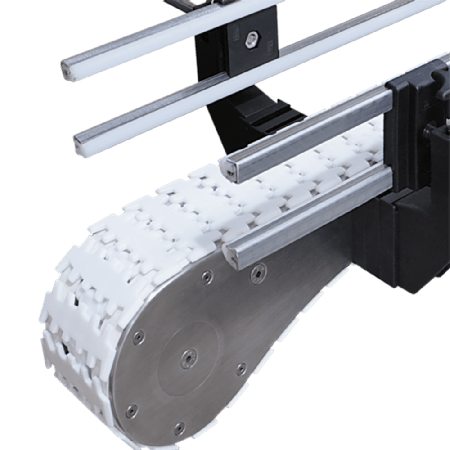

- 多自由度控制:南京磁谷科技通过模块化设计(250-500mm拼装单元)提升产线柔性,换型效率提高40%;

- 超导材料应用:北京中科三环的钕铁硼永磁材料供应全球30%产能,降低系统成本50%。

解决方案:风险规避与战略布局

若技术迭代滞后会怎样?

2025年国内规划产能达200万套,但需求仅140万套。技术薄弱企业将面临:

- 价格战挤压:纳博旺等企业以德国同类产品1/2的价格抢占市场,研发投入低于8%的企业利润率或跌破10%;

- 替代风险上升:传统AGV输送线成本低30%,在中小制造企业渗透率加速提升。

区域产业集群如何赋能企业?

长三角(上海/宁波)、珠三角(深圳/东莞)、环渤海(北京/沈阳)形成三大创新极:

- 技术协同:合肥依托中科院研发磁悬浮精密仪器,2024年产值增长120%;

- 政策红利:上海/江苏设立专项资金补贴设备采购,企业初始投资成本降低15%。

新兴企业如何突围?

比亚迪、苏州纵苇等第二梯队企业(合计占25%份额)的破局路径:

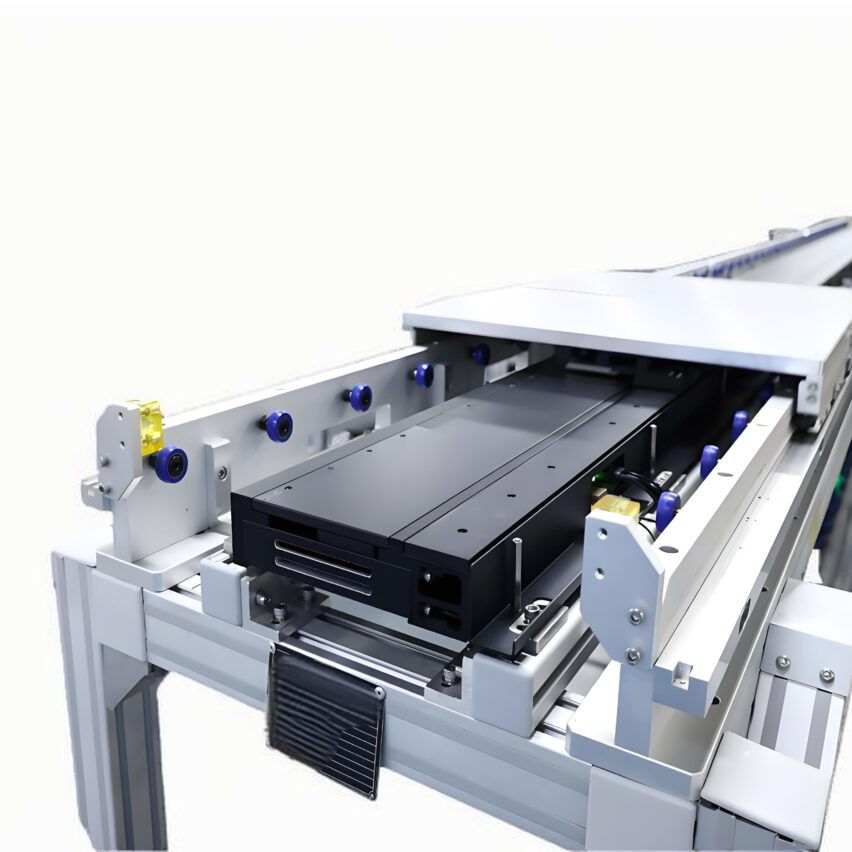

- 垂直领域深耕:比亚迪联合宁德时代开发磁悬浮电池装配线,极耳焊接良率达99.5%;

- 技术跨界融合:苏州纵苇将AI算法植入控制系统,实现故障预测准确率超90%。

未来三年行业洗牌加速,具备AI算法与跨行业整合能力的企业将占据80%高端市场。企业需紧抓半导体、低空经济(如eVTOL磁悬浮起降轨道)等新场景,避免陷入同质化竞争。